今日头条

这类基金火了!公募积极布局

近期,以30年期国债为主的超长国债利率持续走低,基金公司也加快了相关产品的布局步伐。在博时基金即将发行一只30年期国债ETF之际,工银瑞信新上报一只30年期国债ETF。据了解,30年期债券基金是目前期限最长的债基品种,市场上仅有个别存量产品。

公募人士表示,中国经济目前正处在高质量发展转型期,或长期处在低利率环境中,因此,看好长久期债券的投资价值。

30年期国债ETF升温

最近的债券市场中,以30年期国债为代表的超长期国债表现突出,相关基金产品在行业内的热度也在走高。

记者了解到,博时上证30年期国债ETF将于3月6日正式发行,拟任基金经理为博时基金固定收益投资二部基金经理万志文、吕瑞君。

博时上证30年期国债ETF跟踪上证30年期国债指数。上证30年期国债指数自2023年12月20日发布,从上海证券交易所上市的债券中,选取符合中国金融期货交易所30年期国债期货近月合约可交割条件的国债作为指数样本,以反映沪市相应期限国债的整体表现。

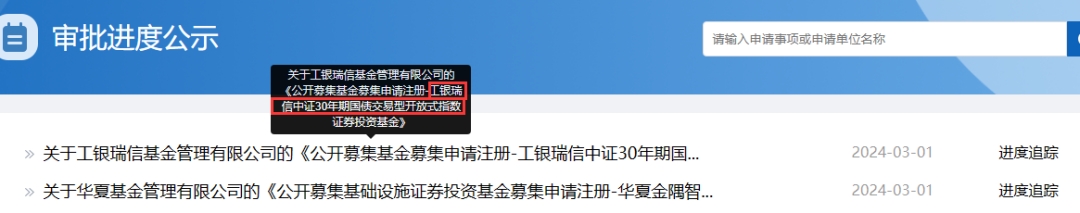

30年期国债ETF不仅有新品上架,还有新品申报。证监会披露的审批进度信息显示,工银瑞信中证30年期国债ETF于3月1日提交注册材料,于3月4日获证监会接收。

其跟踪的中证30年期国债指数从沪深交易所与银行间市场上市的国债中,选取符合中国金融期货交易所30年期国债期货近月合约可交割条件的债券作为指数样本,以反映相应期限国债的整体表现。

此外,在2023年6月16日,华泰柏瑞也上报了华泰柏瑞上证超长期国债ETF。据悉,上证超长期国债指数样本券由在上海证券交易所上市的剩余期限为18年及以上的国债组成,并通过优化的方法确定样本券的权重,将上证超长期国债指数久期稳定在18年左右。

2024年开年以来,债市延续了去年的牛市行情,其中长久期债表现得尤为出色。近期,国债期货再度成为市场焦点,春节后出现集体上涨,超长国债利率更是持续走低。

30年期国债期货于2月29日盘中还创出107.56元历史新高。截至当日收盘,30年期国债期货报收于107.34元,涨幅0.57%,创历史新高。尽管近期有所回调,30年国债指数年初迄今涨幅达到6.7%。

在业内人士看来,正是在利率下行、超长债屡创新高的背景下,基金公司加大了对相关基金的关注及布局力度。

具有多重优势

目前市场上的30年期国债基金产品仅有一只,伴随着上述两只产品的相继入市,将为投资者在“资产荒”背景下增添更多资产配置工具。

据了解,鹏扬中债-30年期国债ETF是目前市场上唯一一只超长久期国债ETF。该基金跟踪的中债-30年期国债指数全价指数隶属于中债总指数族系,该指数成分券由在境内公开发行上市流通的发行期限为30年且待偿期25年至30年(包含25年和30年)的记账式国债组成(不包含特别国债)。

近期,超长国债利率持续走低,也带动鹏扬中债-30年期国债ETF净值大涨,该基金的表现甚至超过了绝大部分公募产品,引发市场关注。

关于这类产品的优势,博时基金表示,跟踪30年期国债指数的ETF可以为投资者提供一键配置30年期国债的投资工具,产品同时兼具30年期国债现券特征和场内ETF投资便利性,具有四大优势——投资价值优,进攻性强,流动性好,工具性佳。

首先在投资价值方面,作为超长期限债券,该类基金在低利率投资环境下的长期投资价值凸显;二是进攻性强,为投资者长久期策略提供更锋利的矛——标的指数加权修正久期约18年至19年;三是流动性好,标的指数成分券流动性好,成分券在银行间和交易所均可交易,现有成分券的活跃度、流动性和成交量均足以支持指数操作;四是工具性佳,相关ETF标的指数定期调样,投资者无需手动换券即可维持长久期。

而谈及基金行业积极布局超长期债券ETF,一位基金经理认为这背后存有多重原因,第一是近几年宽基ETF和行业ETF竞争白热化,而债券ETF产品数量不多,基于自身产品线完备角度,基金公司也会大力布局债券ETF。第二是此类填补了市场在超长期债券ETF领域的空白,可以很好满足机构对于超长国债的配置需求和波段交易需求。第三,超长久期国债引导投资者进行长期资产配置,符合国家政策导向。

高票息长久期品种

配置性价比逐步提升

近年来,超长期限国债发行规模稳步提升,发行规律逐步增强,备受险资、农商行、基金、券商等投资者青睐。

超长期限国债的票息优势强,无偿还风险,且随着降成本的逻辑推动利率中枢不断下移,在风险收益比基本可控的前提下,高票息长久期品种的配置性价比正在逐步提升。

博时基金表示,中国经济目前正处在高质量发展转型期,或长期处在低利率环境中,因此,长久期债券投资价值也将长期存在。

而30年国债走势更多取决于经济的长期发展趋势,从中长期来看,资产荒和缺票息或引导交易型机构逐步拉长久期配置,而险资等配置型机构基本盘仍然稳固,且逢高买入特点或能为超长债提供厚实的安全垫。

当前,尽管债市利率处于低位,但诸多投资机构仍认为债牛将会持续。中金公司认为,如果货币宽松预期推动短债利率进一步下行意味着金融机构融资成本的下行,其对中长端资产收益的要求也会适度有所放松。

动态思考负债端利率变动幅度以及“资产荒”格局,长端利率就不会显得那么“贵”了。展望后市,长端利率大概率会在短端利率下行后跟随走低。多家机构预计,截至一季度末,10年期国债利率可能降至2.3%附近。

上一条:港元拆息个别发展一个月拆息回升至4.5%

下一条:返回列表

声明:以上内容为本网站转自其它媒体,相关信息仅为传递更多企业信息之目的,不代表本网观点,亦不代表本网站赞同其观点或证实其内容的真实性。投资有风险,需谨慎。